台積電的晶圓產能向來是兵家必爭之地,但或許連他們自己都沒想到,自家營收占比經常「低於4%」的車用電子業務,竟會成為各大先進國家口中的「國安危機」。

1月底,德國經濟部長阿特麥爾(Peter Altmaier)向台灣政府求援,希望為處境艱難的汽車產業提高晶片供給量。短時間內,歐、美、日等國政府官員接連使出了「苦肉計」,盼晶圓代工產業幫幫忙。

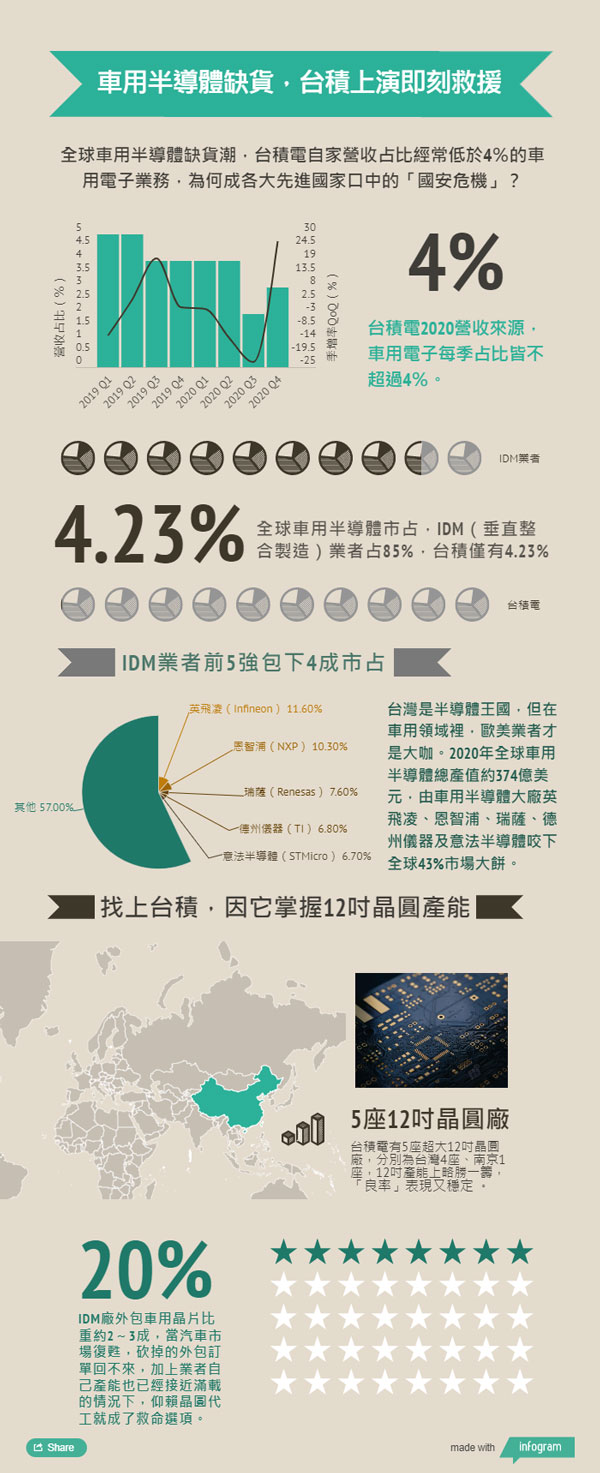

實際檢視台積電2020年季營收占比,車用電子每季占比皆不超過4%, 再比對研究機構Gartner報告,2020年全球車用半導體的總產值為374億美元(約合1.05兆新台幣),換算下來台積電所貢獻的營收(443億6,756萬新台幣)僅占全球車用半導體4.23%。

車用半導體缺貨,難道真的非台積電不可?

原因一:車用半導體客戶自己吃不下,找台積電救命

事實上,台積電等代工業者去年曾提醒車用半導體客戶,由於消費電子、高效能運算產品需求大,若車用電子因疫情短期砍單,這些產能可能就被拿走、一去不返。

摩根士丹利(Morgan Stanley)2月發布報告指出,車用半導體晶片多由IDM(垂直整合製造)廠自己研發、生產,外包的比重約為2~3成,主要是生產MCU(微控制器)、雷達傳感器以及車用資訊娛樂系統等產品。但當汽車市場逐步復甦,原先砍掉的外包訂單「回不來」,加上業者自己產能也只有恢復8成的情況下,仰賴晶圓代工就成了救命選項。

微驅科技總經理吳金榮表示,從台積電財報細節能看出車用半導體的訂單變化,如去年第二、三季時,車用電子營收季減都在雙位數,直到第四季隨著電動車、自駕系統的需求浮現,台積電車用電子的營收才出現正成長、季增27%。

原因二:台積電擁有先進製程關鍵,滿足未來自駕需求

手握獨步市場的7奈米、5奈米等先進製程,也是台積電成為事件主角的因素。

以目前常聽見的MCU(微控制器)來看,主要是扮演車用電子系統運作的要角,如車聯網、底盤控制等,依不同電子系統的需求不同可分為8、16及32甚至是64位元,其中32位元為當前主流應用,吳金榮也點出32、64位元的MCU多會以12吋晶圓廠投片為主。

另外,在自駕系統普及的同時,帶動的正是高效能運算(HPC)的需求,如以NVIDIA(輝達)為主的AI應用,而目前也只有台積電、三星能滿足;此外,台積電也揭露能提供符合ADAS(先進駕駛輔助系統)需求的先進CMOS(影像感測器)技術、用於5G的射頻技術,以及滿足光達(LiDAR)感測器的車用CIS技術等。

原因三:掌握12吋晶圓產能、良率品質又好

手握車用市場向前邁進不可或缺的先進製程技術外,拓墣產業研究院資深分析師姚嘉洋認為,台積電之所以在車用半導體領域重要,還因為它掌握了12吋晶圓的產能。

晶圓代工二哥聯電目前擁有4座12吋晶圓廠(台灣、日本、新加坡與中國各一座),但台積電有5座超大12吋晶圓廠,分別為台灣4座、南京1座,12吋產能上略勝一籌。

以汽車零組件裡常見的MCU、CIS(影像感測器)來看,正是仰賴12吋晶圓代工生產,其中又以28奈米、45奈米以及65奈米製程需求量最大,而台積電向來在「良率」表現上相當穩定,IC設計業者就曾透露,不只是換晶圓代工廠、就連同一家晶圓代工廠不同的生產線都可能影響良率,IC設計業者為了維持良好的交貨品質,即便台積電價格更高,他們也願意在此下單。

車用電子殺出來,晶圓代工如何解產能吃緊難題?

不得不找台積電,也需要台積電,讓車用半導體業者傷透腦筋,只好選擇隔空喊話「緊急插隊」,這對於晶圓代工產業會帶來哪些變化?

事實上,無論一般IC晶片、車用半導體晶片,都需要晶圓代工的產能協助生產,而晶圓代工業者則需要仰賴「更穩定、大量」的IC設計訂單來維持其產能利用率,甚至是透過擴增產能來增加其營運收入。

根據《數位時代》的了解,IC設計業者與晶圓代工的下單流程,經常沒有明文的白紙黑字合約,但會在前一年就先溝通好下個年度所需的月產能量,讓晶圓代工業者能有所準備。業內人士指出,晶圓代工廠的產能分配是一直在滾動的,但要想修正至少一季前是比較合理的商業行為,但由於產品屬性、客戶重要性等不確定因素,仍會有個案處理的狀況。

以向來重視客戶關係的台積電為例,看的不只是眼前IC設計業者能下的訂單,更會評估該公司在未來數年的發展給予產能或技術等支援,換取和業者一起成長的雙贏局面。

「現在車用電子要回頭跟人家要產能真的很困難。」旺宏電子總經理盧志遠日前如此評論車用半導體缺貨危機。

在這種情況下,台積電會如何生出產能協助車用半導體業者?

一般來說,下單流程中存有「未簽訂合約」、「滾動修正產量」的灰色地帶,因此在今年車用半導體登門拜托產能的情況下,晶圓代工的業務就能基於整體IC設計業者所下單產品的利潤、庫存水位及客戶表現等各種條勁進行評估並協調,「可能選擇將部分業者訂單延後交貨並給予金額上的補償。」

一位不具名的業內人士表示,滾動修正產量確實可能會生出多餘的產能,成了各IC設計業者「急單」的救星,但伴隨而來的需要重新討論報價。

另一方面,除了減少歲修時間、避免機台停止過久來爭取產能外,代工業者也會以「超急單(Super Hot Run)」、「去瓶頸化」以及「製程優化」等方式來解決車用半導體缺貨的狀況。

打個比方,超急單就像是「直達車」,過去如果需要45天完成的生產作業,透過超急單可能30天就能完成,縮短逾3成的時間。

至於去瓶頸化,則是要重新檢視生產環節,舉例若其中有個製造的環節表現比較弱,雖不影響生產、但會造成其他步驟的負擔而降低產能,這個環節就稱之為「瓶頸」。

而製程優化的方式則相對複雜,除了從製造端下手減少程序的步驟外,還要與IC設計業者溝通、重新設計新的製造流程。這種溝通時間較長,但同樣能在減少製作程序上增加產能。

外界預估,綜合目前供需失衡的狀況,晶圓代工產能吃緊可能到2022年都無法緩解,車用半導體業者學到重要的一課,除了不要輕易砍台積電訂單,也回過頭思考提升自己的產能利用率,如瑞薩(Renesas)開始規畫將外包產能移回、掌握話語權。

從台積電即刻救援事件學到的教訓,已讓這些車用半導體強者留下深刻記憶。

責任編輯:林美欣